Continua la rassegna stampa contro la Barclays Bank Plc e i suoi mutui in EURO indicizzati al Franco svizzero.

Grazie ad AgenPress per la condivisione.

Continua la rassegna stampa contro la Barclays Bank Plc e i suoi mutui in EURO indicizzati al Franco svizzero.

Grazie ad AgenPress per la condivisione.

Continua la raccolta di decisioni favorevoli al mutuatario... In attesa che il sito dell'Arbitro Bancario Finanziario venga aggiornato, vi postiamo un altra anteprima con cui viene dichiarato nullo l'art. 7 del mutuo in EURO indicizzato al Franco Svizzero erogato da Barclays Bank PlC.

Si ringrazia il Collegio di Milano per la decisione assunta e i nostri soci/mutuatari che ci tengono costantemente aggiornati.

Buona lettura,

Il caso Barclays legato ai mutui in Euro indicizzati al Franco Svizzero continua a far parlare di se.

Questa volta ringraziamo la redazione di SPHERA CONSULTING per aver fatto circolare la notizia sulla vittoria dei mutuatari nei confronti dell'istituto britannico. La banca dovrà risarcire somme vicine ai 100.000€ (tra rimborsi e indennizzi).

Insomma, quello che da anni vi abbiamo sempre "ventilato" si sta avverando. Finalmente anche i Tribunali italiani si stanno accorgendo di noi. Ora il caso è in appello. Si attendono sviluppi.

Ricordiamo che ognuno e' libero di scegliere da chi farsi seguire, ma di fare attenzione a chi, solo oggi, e solo DOPO le vittorie altrui, inizia a scrivere del nostro problema "vantando" risultati positivi...

Clicca qui per leggere l'articolo.

Leggi anche:

25.01.2017 – ROMA: Mutuo in EURO indicizzato al Franco Svizzero – Parliamone!

11.11.2016 – Mutuo in EURO indicizzato al Franco Svizzero – Parliamone!

In anteprima ufficiale, in attesa che venga aggiornato il sito dell'Arbitro Bancario Finanziario, vi postiamo un'altra decisione, questa volta però DICHIARATA NON PROCEDIBILE d'ufficio... Prima di procedere con il reclamo LEGGETE sempre il regolamento!

Anche se avate il mutuo in EURO indicizzato al Franco Svizzero erogato da Barclays Bank PlC, NON dovete saltare i passaggi previsti dal regolamento ABF.

Buona lettura,

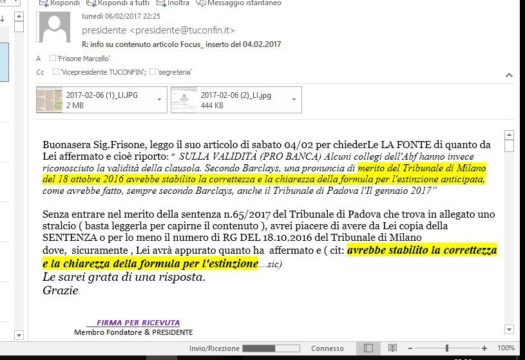

"Si ampliano le possibilità dopo l'Ordinanza del Tribunale di Roma"... Inizia così l'articolo dell'inserto Focus de IlSole24Ore...ma per noi di TUCONFIN non ci sono mai stati dubbi, ne prima e ne dopo questo risultato favorevole al mutuatario.

L'Ordinanza è solo la conferma alla nostre parole, ormai in giro per il web già a partire dal 2011.

Anni di lotta e anni di consigli, che ora sono sulla bocca di tutti e che vengono "spacciati" come propri...

Ma a noi va bene così... uno degli obiettivi della nostra associazione è, ed è sempre stato, proprio quello di "condividere" esperienze, consigli, risultati e informazioni sul nostro caso.

Ciò che colpisce maggiormente in questo articolo, è il vanto che Barclays fa su un paio di vittorie. Fatto curioso visto che ha sempre dichiarato nei comunicati stampa e nelle risposte ai vari reclami che questo prodotto "NON presenta criticità", cercando di arginare le varie cause, per evitare una cassa di risonanza enorme, che una eventuale condanna anche in appello, potrebbe avere...

Ma è proprio in virtù del nostro modo di agire che noi, NON credendo alle affermazioni di Barclays, cerchiamo sempre di vederci più "chiaro"....

Le pronunce, con cui cerca di farsi scudo la Barclays hanno poco, se non addirittura nulla a che vedere con i procedimenti definiti in tutta Italia.

Ringraziamo anche il Giornalista Marcello Frisone per aver scritto l'articolo e per averci risposto chiarendo così ogni nostro dubbio.

Stay tuned...

Giusto per dovere di cronaca... Barclays Bank Plc controbatte all'articolo del 28.01.2017 pubblicato da Alessia Pedrielli.

Per un prodotto che non presenta "criticità", le condanne sono senz'altro anomale...

Tuconfin non si stupisce, e attente gli esiti dei numerosi procedimenti in corso per tutta Italia.

Clicca qui per scaricare la versione online del giornale LA VERITA'.

Si ringrazia New Concept Advisory, in particolare Mario Giannetti, per aver raccontato la storia di Daniela, mutuataria lesa da Barclays con il mutuo in Euro indicizzato al Franco svizzero.

Tuconfin lotta perchè situazioni del genere non si presentino mai più.

Clicca qui sotto per leggere l'articolo:

http://newconceptadvisory.eu/mutui-franchi-svizzeri-un-titolo-azionario-mascherato-da-mutuo/

In anteprima ufficiale, vi postiamo l'ennesima decisione FAVOREVOLE nei confronti del mutuatario, dell'Arbitro Bancario Finanziario, con cui viene dichiarato nullo l'art. 7 del mutuo in EURO indicizzato al Franco Svizzero erogato da Barclays Bank PlC. Si ringrazia il Collegio di Roma per la decisione assunta e i nostri soci/mutuatari che ci tengono costantemente aggiornati.

Buona lettura,

Collegio di Roma - Decisione n.89/17 del 12.01.17

Qui di seguito la Decisione pubblicata il 15.03.2017:

composto dai signori:

(RM) SIRENA …………………….. Presidente

(RM) GRECO ………………………Membro designato dalla Banca d'Italia

(RM) SCIUTO ………………….. ..Membro designato dalla Banca d'Italia

(RM) RUPERTO ………………… Membro designato da Associazione rappresentativa degli intermediari

(RM) MARINARO …………………Membro designato da Associazione rappresentativa dei clienti

Relatore SCIUTO MAURIZIO

Nella seduta del 03/08/2016 dopo aver esaminato:

- il ricorso e la documentazione allegata

- le controdeduzioni dell’intermediario e la relativa documentazione l

- la relazione della Segreteria tecnica

FATTO

- In data 26.11.2009 la ricorrente sottoscriveva con la banca convenuta un contratto di mutuo indicizzato in franchi svizzeri per l’importo di € 117.000,00 da rimborsare in 30 anni. Nell’estate del 2015 la ricorrente comunicava alla banca l’intenzione di estinguere il contratto richiedendo a tal fine un conteggio estintivo. Tale conteggio le veniva quindi consegnato in data 8.8.2015, evidenziando che il capitale da restituire al 1.9.2015 era di € 100.574,98.

- La ricorrente, ritenendo l’importo più elevato di quanto si attendesse, in data 11.8.2015, presentava un reclamo nel quale contestava la rivalutazione del capitale richiesta nel suddetto conteggio, ritenendo che essa esprimesse in realtà un compenso ovvero una prestazione patrimoniale ad esclusivo favore della banca e, pertanto, in violazione di legge (art. 120-ter T.u.b., e già dall’art. 7 del d.l. 40/2007). Richiamava a questo proposito la decisione di quest’Arbitro (Coll.Coord., dec. n. 4135/2015) con cui si dichiarava la nullità della duplice conversione del capitale in caso di estinzione anticipata.

Lamentava, inoltre, che all’atto della stipula non le era stato spiegato il meccanismo di calcolo del debito residuo in caso di estinzione anticipata e che, anzi, i mediatori le avevano garantito l’affidabilità del prodotto. Argomentava, infine, che lo squilibrio tra i benefici eventualmente derivanti dal meccanismo di indicizzazione e le conseguenze patrimoniali pregiudizievoli derivanti dall’estinzione anticipata risultassero contrari al combinato disposto degli artt. 33 e 36 del Codice del Consumo, derivandone pertanto, anche perciò, la nullità della clausola di indicizzazione.- Insoddisfatta della risposta ricevuta a tale reclamo, la ricorrente ne reiterava le motivazioni nel ricorso qui esaminato, nel quale viene chiesto che si accerti il suo diritto ad estinguere anticipatamente il mutuo secondo il metodo di calcolo del capitale residuo del piano di ammortamento, senza alcuna indicizzazione del tasso di cambio euro/franco svizzero, ma secondo quanto sancito dall’art. 117, 7° co., del T.U.B.

- Nelle sue controdeduzioni, la banca resistente rappresenta innanzitutto che la mutuataria, già prima di ricevere il suddetto conteggio estintivo, era a conoscenza del meccanismo d’indicizzazione in quanto, oltre alle clausole contrattuali in cui ciò era previsto, ella era stata anche destinataria di due comunicazioni riepilogative inviate dall’intermediario in data 1.3.2013 e 26.3.2015; e che comunque, allo stato, la ricorrente non ha ancora proceduto all’estinzione né richiesto il conteggio definitivo utilizzabile a tale scopo.

- Nel merito, la banca deduce che il contratto è un mutuo in euro indicizzato al franco svizzero, tale per cui sia l’erogazione che le rate di rimborso sono regolate in euro, ma la valuta di riferimento, ai fini del calcolo delle rate, è il franco svizzero. Tale contratto si caratterizza per il fatto che l’indicizzazione delle rate di rimborso dipende, oltre che dall’andamento del tasso di interesse convenzionale (Libor/Franco svizzero a sei mesi) anche dal tasso di cambio Franco svizzero/Euro. Quindi, nell’alea del contratto stesso rientrano sia il rischio della fluttuazione del tasso di interesse (tipico di tutti i contratti di mutuo a tasso variabile) sia quello connesso alla fluttuazione del tasso di cambio Franco svizzero/Euro.

- In particolare – precisa la banca - il suddetto meccanismo di indicizzazione previsto trova attuazione mediante “conguagli semestrali”, tali per cui le rate mensili (in euro) rimangono costanti per tutto il periodo di ammortamento del prestito, ma alla fine di ogni semestre viene calcolato il differenziale fra i tassi e l’importo (“positivo” o “negativo”) che genera un addebito o un accredito regolati su un “conto di deposito fruttifero”.

Le modalità di calcolo delle somme dovute all’intermediario in caso di estinzione anticipata del mutuo, prosegue la banca, sono chiaramente riportate nelle condizioni contrattuali (art. 7), secondo cui: “ai fini del rimborso anticipato, il capitale restituito, nonché gli eventuali arretrati che fossero dovuti, verranno calcolati in Franchi Svizzeri in base al 'tasso di cambio convenzionale' e successivamente convertiti in Euro in base alla quotazione del tasso di cambio Franco Svizzero / Euro rilevato ... e pubblicato su “Il Sole 24 Ore” nel giorno dell'operazione di rimborso”. Ciò significa che (i) si converte il “capitale restituito” in franchi svizzeri, applicando il tasso di cambio convenzionale adottato al momento della stipula (c.d. “tasso convenzionale”), e quindi moltiplicando il capitale per tale tasso convenzionale; (ii) dopodiché, per calcolare la somma che il mutuatario deve in concreto corrispondere alla banca, si deve riconvertire in euro il capitale, come sopra calcolato, adottando il tasso di cambio esistente al momento dell’estinzione (c.d. “tasso di periodo”).- In definitiva, la banca ritiene legittima della clausola in questione sia in conformità ai princìpi di autonomia negoziale, sia perché del tutto chiara nell’esplicitazione dei due passaggi logici da seguire, che nel contratto sono stati appunto espressi in termini discorsivi perché più chiari per il consumatore rispetto ad una loro eventuale trascrizione mediante formule aritmetiche e matematiche. Del resto, nelle suddette note esplicative e riepilogative del meccanismo di indicizzazione inviate alla ricorrente nella fase di esecuzione del contratto, erano pure descritte le operazioni aritmetiche da seguire per procedere alla duplice conversione e la spiegazione dell’esatto significato della clausola determinativa della rivalutazione: il che può quindi ritenersi rispettoso di quanto stabilito da quest’Arbitro nella decisione a cui si appella la ricorrente (Coll. Coord., n. 4135/15).

- In ultimo, la banca resistente non reputa applicabili tout court gli artt. 33 e 36 del Codice del Consumo, se solo si consideri come la suddetta clausola di indicizzazione potrebbe avere effetti positivi o negativi per entrambe le parti, e che del resto il giudizio di vessatorietà dovrebbe esprimersi avuto riguardo all’intero contratto e non ad una sola clausola. Chiede pertanto, in ragione di tutto quanto sopra riportato, il rigetto del ricorso.

- La presente controversia investe una fattispecie già ripetutamente esaminata da quest’Arbitro, in sede di Collegio di Coordinamento, in relazione ad analoghi ricorsi presentati sempre verso la banca resistente.

- Tanto considerato, non ravvede questo Collegio (che già precedentemente, con reiterate decisioni assunte in procedimenti instaurati sempre nei confronti dell’odierno resistente, aveva avuto modo di rilevare l’ambiguità della clausola di cui si discute: decisioni nn. 2374/ 2011; 2606/2011; 707/2012) elementi di novità o altri motivi per discostarsi dall’orientamento già assunto dal Collegio di Coordinamento, avuto riguardo in primo luogo alla decisione n° 7727 del 20.11.2014 del Collegio di Coordinamento, nella quale – può qui ricordarsi – veniva osservato:

“Nella clausola contestata l’indicizzazione era in essa riferita, per il caso di estinzione anticipata, al capitale “restituito” anziché a quello “residuo”, come sarebbe stato richiesto dalla natura atipica e aleatoria del contratto posto in essere (Cass. 29 maggio 2012, n. 8548). L’elevato tecnicismo del meccanismo di indicizzazione adottato e l’assenza, nel testo contrattuale, di una chiara illustrazione delle sue modalità operative rendevano tuttavia non agevole per una persona non particolarmente esperta della materia, come il mutuatario, la percezione dell’erroneità di tale indicazione. (...) Per quanto si è detto, una volta venuto a conoscenza della grave inesattezza contenuta nella formulazione della clausola n. 7, egli era certamente tenuto ad attivarsi onde evitare che la parte mutuataria potesse essere indotta in errore dalla sua ambiguità (Cass. 5 maggio 2009, n. 10285; 21 maggio 2013, n. 12401).”- Rileva, inoltre, l’ulteriore e più recente pronuncia del Collegio di Coordinamento dec. n° 5855 del 29.07.2015, in cui si è avuto modo di chiarire diffusamente “l’illegittimità della rivalutazione prevista nell’art. 7 del contratto” sulla base di quanto già ritenuto dalla Corte giustizia UE, la quale – deve anche qui ricordarsi - con sentenza n. 26 del 30.4.2013 ha affermato, nell'ambito di una controversia fra due consumatori ungheresi ed un banca in merito all'interpretazione di una clausola contrattuale relativa al corso di cambio applicabile ai rimborsi di un mutuo espresso in valuta estera, che:

“L’articolo 4, paragrafo 2, della direttiva 93/13 deve essere interpretato nel senso che, quanto ad una clausola contrattuale come quella di cui al procedimento principale, è necessario intendere il requisito secondo cui una clausola contrattuale deve essere redatta in modo chiaro e comprensibile nel senso di imporre non soltanto che la clausola in questione sia intelligibile per il consumatore su un piano grammaticale, ma anche che il contratto esponga in maniera trasparente il funzionamento concreto del meccanismo di conversione della valuta estera al quale si riferisce la clausola in parola nonché il rapporto fra tale meccanismo e quello prescritto da altre clausole relative all'erogazione del mutuo, di modo che il consumatore sia posto in grado di valutare, sul fondamento di criteri precisi ed intelligibili, le conseguenze economiche che gliene derivano.- Ebbene, in conformità al dictum della Corte di Giustizia testé ricordato, la predetta decisione del Collegio di Coordinamento dec. n° 5855 del 29.07.2015, precisato che: “La norma contrattuale in esame prevede, in caso di richiesta di estinzione anticipata, che l’importo del capitale residuo vada prima convertito in franchi svizzeri al tasso di cambio convenzionale fissato nel contratto e successivamente riconvertito in euro al cambio franco svizzero/euro rilevato il giorno del rimborso. Il procedimento seguito dall’intermediario per calcolare il capitale da rimborsare a seguito della richiesta di estinzione anticipata del mutuo è agganciato alla sola variabile del tasso di cambio in quanto si applica al capitale residuo con la conseguenza che, attesa l’indicizzazione del capitale al Franco Svizzero, poiché nel caso di specie il tasso di cambio vigente al momento dell’estinzione era sfavorevole rispetto al “tasso di cambio convenzionale” di erogazione del capitale (cioè si è verificato un apprezzamento del Franco Svizzero sull’Euro), l’equivalente in Euro del capitale residuo da rimborsare risulta maggiore dell’equivalente in Euro previsto dal piano di ammortamento. Il suddetto calcolo si è, dunque, articolato in due fasi: dapprima il capitale residuo è stato convertito in Franchi Svizzeri applicando il tasso convenzionale di cambio adottato al momento della stipula; poi è stata calcolata la somma (in Euro) dovuta dal mutuatario per estinguere il debito riconvertendo in Euro il capitale residuo adottando il tasso di cambio esistente al momento dell’estinzione. In tal modo il cliente dovrebbe subire la doppia alea della duplice conversione del capitale residuo, prima in Franchi Svizzeri al tasso convenzionale e poi in Euro al tasso di periodo”; ha ritenuto la nullità della clausola qui esaminata, osservando:

“La giurisprudenza di legittimità ha ripetutamente affermato (confronta ex plurimis Cass. Sez. III, 8 agosto 2011, n. 17351) la necessità che le clausole contrattuali e i comportamenti delle parti contraenti siano conformi alle regole di correttezza, trasparenza ed equità e che la violazione dei suddetti principi comporta la nullità delle clausole contrattuali che non li rispettano. Non sembra che la clausola in esame «esponga in maniera trasparente il funzionamento concreto del meccanismo di conversione della valuta estera», nonché «il rapporto tra tale meccanismo e quello prescritto da altre clausole relative all’erogazione del mutuo», cosicché essa, secondo quanto ritenuto dalla Corte di giustizia dell’Unione nella sentenza che è già stata più volte menzionata, sembra porsi in contrasto con l’art. 4, paragrafo 2, della direttiva 93/13/CEE (ovvero con l’art. 34, 2° comma, cod. cons.), oltre che contro il predetto orientamento della Corte di Cassazione. Infatti, come si detto, detta clausola contrattuale prospetta che gli importi già restituiti o ancora dovuti dal mutuatario siano dapprima convertiti in franchi svizzeri al “tasso di cambio convenzionale”, e l’importo così ottenuto sia poi riconvertito in euro al tasso di cambio corrente, ma non espone affatto le operazioni aritmetiche che debbano essere eseguite al fine di realizzare tale duplice conversione da una valuta all’altra (e viceversa). Secondo la già menzionata sentenza della Corte di giustizia, la violazione del principio di trasparenza di cui all’art. 4, paragrafo 2, della direttiva 93/13/CEE fa sì che la clausola di cui si tratta possa essere valutata come abusiva ai sensi dell’art. 3, paragrafo 1, della medesima direttiva, laddove «malgrado il requisito della buona fede, [determini] un significativo squilibrio dei diritti e degli obblighi delle parti derivanti dal contratto». Com’è noto, l’art. 3, paragrafo 1, della direttiva 93/13/CEE è stato attuato nell’ordinamento giuridico italiano mediante l’art. 33, 1° comma, cod. cons., la cui differente formulazione letterale non è significativa ai fini del presente giudizio. In quanto abusiva, la clausola contrattuale di cui si tratta è pertanto suscettibile di essere dichiarata nulla, ai sensi dell’art. 36 cod. cons. (corrispondente all’art. 6, paragrafo 1, della direttiva 93/13/CE).

Parimenti, secondo il menzionato orientamento della Corte Suprema la violazione della fondamentale regola della trasparenza, quindi della obiettivamente agevole comprensibilità, comporta la nullità della clausola. Ciò posto, è peraltro necessario stabilire quali conseguenze produca nel rapporto contrattuale tra le parti del presente giudizio la nullità della clausola che è stata sopra esaminata, dal momento che il suddetto rapporto deve comunque essere regolato.

Per quanto qui rileva, la menzionata sentenza della Corte di giustizia dell’Unione europea ha così deciso: «L’articolo 6, paragrafo 1, della direttiva 93/13 deve essere interpretato nel senso che, [...] ove un contratto concluso tra un professionista e un consumatore non può sussistere dopo l’eliminazione di una clausola abusiva, tale disposizione non osta a una regola di diritto nazionale che permette al giudice nazionale di ovviare alla nullità della suddetta clausola sostituendo a quest’ultima una disposizione di diritto nazionale di natura suppletiva». (...) Nel caso di specie, il già menzionato art. 125-sexies, 1° comma, T.U.B.. (corrispondente all’art. 16, paragrafo 1, della direttiva 2008/48/CE relativa ai contratti di credito ai consumatori e che abroga la direttiva 87/102/CEE) così statuisce: «Il consumatore può rimborsare anticipatamente in qualsiasi momento, in tutto o in parte, l’importo dovuto al finanziatore». In armonia con la Corte di Giustizia si pone l’insegnamento della Suprema Corte, secondo cui (confronta Cass. Sez. I, 10 settembre 2013, n. 20686) l’accertata nullità della clausola concernente le modalità del calcolo degli interessi non travolge il contratto, ma impone al giudice un nuovo calcolo degli stessi. Il caso di specie va, dunque, deciso alla stregua dei principi sopra esposti. Pertanto, ribadita la nullità della clausola contenuta nell’art. 7 del contratto stipulato tra le parti del presente giudizio e tenuto conto del principio nominalistico di cui all’art. 1277, 1° comma, c.c., l’intermediario dovrà effettuare il conteggio ai fini dell’anticipata estinzione del finanziamento di cui si tratta applicando i principi sopra enunciati. In esito alla richiesta di estinzione anticipata del mutuo, il capitale residuo che il ricorrente dovrà restituire sarà pari alla differenza tra la somma mutuata (...) e l’ammontare complessivo delle quote capitale già restituite (queste ultime calcolate secondo la contrattuale indicizzazione al Franco Svizzero), senza praticare la duplice conversione indicata dall’art. 7 di cui è stata dichiarata la nullità.- Non è inutile, in ultimo, ricordare come recentemente anche la giurisprudenza di merito (Trib. Milano, 16 novembre 2015, ord.) abbia avuto modo di pronunciarsi – sempre nella stessa direzione e sempre nei confronti dell’odierno intermediario resistente, per di più dichiarando espressamente di condividere gli orientamenti di quest’Arbitro - sul tema qui affrontato, concludendo che: “quanto alla clausola di cui all’art. 7.5 dei contratti de quibus, se ne ravvisa il contrato con l’art. 35, I comma del Codice del Consumo non in relazione al meccanismo di conversione, ma in rapporto alla terminologia impiegata come sopra precisato”, sulla base della seguente argomentazione: “Ciò posto in ordine al meccanismo, è, però, da sottolinearsi che la terminologia impiegata in detta disposizione poteva dare adito a dubbi interpretativi, come, peraltro, condivisibilmente già osservato in alcune decisioni dell’ABF prodotte da parte ricorrente. In particolare, il problema si pone per la dicitura “capitale restituito” contenuta nell’art. 7.5: ed, invero, posto che l’indicizzazione riguardava, nell’ipotesi di estinzione anticipata, il capitale da rimborsare, l’adeguamento avrebbe dovuto riguardare certamente il capitale residuo e non già quello restituito sino alla data della richiesta di estinzione. Una simile inesattezza poteva avere come conseguenza quella di focalizzare l’attenzione del consumatore sul capitale restituito e non su quello da restituire, con le conseguenti inesattezze in punto di valutazione economica dell’operazione. Né vale considerare il meccanismo utilizzato per i conguagli semestrali in base al quale, una volta operato il conguaglio, nessuna rivalutazione delle somme rimborsate da parte del mutuatario poteva più essere disposta; ciò in quanto non è esigibile, da parte del consumatore, un ragionamento logico – giuridico volto a supportare un’interpretazione sistematica delle clausole contrattuali per giungere ad una corretta conclusione metodologica in ordine al calcolo e, prima ancora, per compiere una corretta e realistica valutazione delle somme ancora dovute in caso di estinzione anticipata. In sostanza, quindi, una simile inesattezza ben potrebbe essere fonte di non corrette valutazioni economiche da parte dei consumatori e, per ciò stesso, contravviene a quei doveri di correttezza, trasparenza ed equità nei rapporti contrattuali, che sono maggiormente avvertite in ambito comsumeristico ed impongono all’operatore professionale un onere di diligenza particolarmente stringente ed idoneo a colmare la normale asimmetria informativa nel rapporto con il cliente”.

- Da tutti gli argomenti ed i princìpi sopra ricordati ed in questa sede ancora una volta condivisi e ribaditi, deve pertanto ricavarsi la conclusione della nullità della clausola contestata dalla ricorrente; con l’esigenza pertanto che il rimborso anticipato del finanziamento possa avvenire mediante la restituzione della differenza tra la somma mutuata e l’ammontare complessivo delle quote capitale già restituite (queste ultime calcolate secondo la contrattuale indicizzazione al Franco Svizzero), senza praticare la duplice conversione indicata dall’art. 7 di cui è stata dichiarata la nullità.

PER QUESTI MOTIVI

Il Collegio dichiara la nullità della clausola contestata dalla ricorrente e, per l’effetto, accerta che ai fini del rimborso anticipato del finanziamento debba essere restituita la differenza tra la somma mutuata e l’ammontare complessivo delle quote capitale già restituite.

Dispone, inoltre, ai sensi della vigente normativa, che l’intermediario corrisponda alla Banca d’Italia la somma di Euro 200,00 (duecento/00) quale contributo alle spese della procedura e alla parte ricorrente quella di Euro 20,00 (venti/00) quale rimborso della somma versata alla presentazione del ricorso.

IL PRESIDENTE

Pietro Sirena

25.01.2017 - ROMA: Mutuo in EURO indicizzato al Franco Svizzero – Parliamone!

Come diceva una canzone di Venditti “…e bomba o non bomba, arriveremo a Roma…malgrado voi…”

Cara Barclays… lo avevamo promesso e lo abbiamo fatto.

Treviso, Vicenza, Milano.

Da qui sono partiti i componenti del Direttivo di TUCONFIN per arrivare a Roma mercoledi 25 gennaio 2017.

Una data MOLTO importante perché gli appuntamenti che ci aspettavano sono quelli da segnare in evidenza sul calendario, ed entrambi per noi importantissimi: l’incontro in Parlamento e quello con i mutuatari. ...

E la notizia continua ad essere condivisa: la condanna di Barclays Bank Plc per i mutui in Euro indicizzati al Franco Svizzero ormai è su ogni testata.

Appello o no, ormai la verità sta emergendo.

Grazie ad Alessia Pedrielli, e la redazione di LA VERITA', per aver parlato di noi (in prima pagina!) e del nostro problema.

Clicca qui per leggere il giornale

25.01.2017, una data insignificante per molti, ma per noi importantissima...

25.01.2017, una data insignificante per molti, ma per noi importantissima...

Si perchè Tuconfin non si ferma mai e porta anche all'attenzione del Governo questo problema che affligge quasi 10.000 famiglie sparse per tutto il territorio italiano.

E finalmente,ieri, la Presidente Franca Berno e la vicepresidente Sheila Meneghetti, accompagnate dall'On. Simonetta Rubinato, sono state ricevute dall'On. Bernardo, il Presidente della Commissione Finanza presso la camera dei Deputati.

Una delegazione tutta al femminile per denunciare il mutuo in Euro indicizzato al Franco Svizzero di Barclays Bank Plc.

Mutui in Euro che in realtà sono in CHF.

Debiti che al posto di diminuire si rivalutano e le famiglie non riescono più ad uscirne.

Debiti che al posto di diminuire si rivalutano e le famiglie non riescono più ad uscirne.

Un problema economico che si trasforma anche in un problema psico-fisico e sociale. Un vero incubo per le famiglie che scoprono di avere questo contratto.

Un mutuo che "probabilmente" contiene al suo interno anche un derivato, ma che nessuno, tribunali compresi, ha ancora avuto il coraggio di condannare.

Ma noi non ci stiamo!!!

Il Governo, più volte interpellato, nei casi in cui ha dato risposta ha sempre lasciato tutti insoddisfatti poiché non venivano segnalati possibili interventi, ma si rimandava tutto alle aule dei tribunali.

Aule che però oggi, finalmente, rendono parzialmente nullo il mutuo.

Ma a noi non basta.. il mutuo MANCA TOTALMENTE di trasparenza e chiarezza e va reso completamente nullo.

Prodotto, tra l'altro, che ha già subito sanzioni anche da parte di Banca d'Italia.

Ricordiamo, inoltre, che Barclays Bank, nella persona della sua legale rappresentante Alessandra Perrazzelli, accompagnata dall'Avv. Spreafico e da un team di consulenti, aveva voluto incontrare a porte chiuse l'On Rubinato, a Treviso, per spiegare che non c'erano problemi legati a questo contratto!

Se fosse vero, come si ostina a sottolineare Barclays, come mai ABF e Tribunale rendono nullo parte del contratto e condannano la Banca?

ll Governo, ora, non può più stare a guardare e vuole vederci chiaro... sarà la svolta?

Stay tuned... UNITI E AVANTI SEMPRE!

Clicca qui approfondire:

E in Europa: